マクロ経済

国内総生産(GDP)成長率

■ドイモイ政策と外資導入が支えた長期成長

ベトナム経済の成長を支えてきたのは、1986年に始動したドイモイ(刷新)政策を基盤とする外資導入の拡大と、都市部を中心に拡大した民間企業活動である。1997年のアジア通貨危機の影響は受けたものの、1995年以降は海外直接投資(FDI)が継続的に流入し、農水産加工や軽工業の発展を下支えした。

ドイモイ政策の核心は、中央集権型の計画経済から市場メカニズムを取り入れた体制へ移行し、複数の経済主体の存在を認める点にある。民間部門を重要な担い手として位置付けながら、社会主義志向の市場経済を段階的に形成してきた。

■投資ブームと国際統合の進展

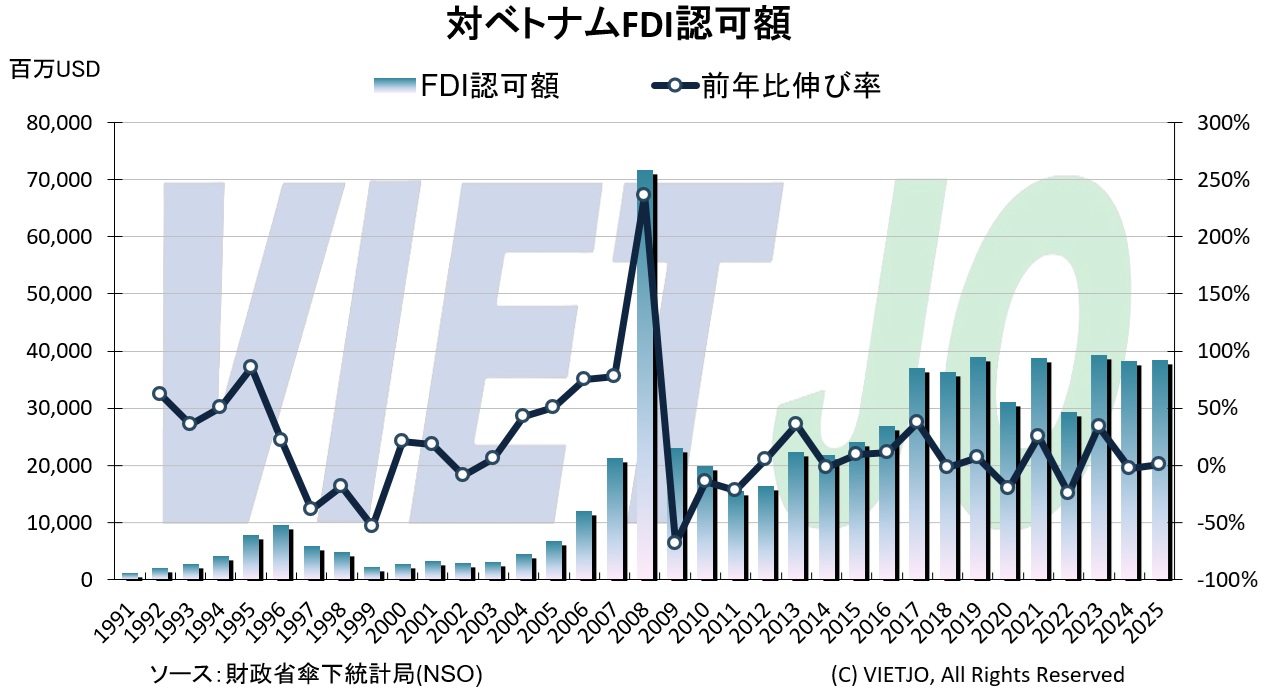

対ベトナム投資の拡大は、対外関係の進展と軌を一にしてきた。1995年の米国との国交正常化前後は「第1次投資ブーム」、2007年の世界貿易機構(WTO)加盟前後は「第2次投資ブーム」と位置付けられる。

WTO加盟後も国際経済との統合は加速した。日越経済連携協定(VJEPA、2009年発効)や、ベトナム韓国自由貿易協定(VKFTA、2015年発効)、ユーラシア経済連合(EAEU)との自由貿易協定(VN-EAEU FTA、2016年発効)、包括的および先進的な環太平洋パートナーシップ協定(CPTPP、2019年発効)、ベトナムEU自由貿易協定(EVFTA、2020年発効)など、二国間・多国間の貿易協定を相次ぎ締結した。これらの枠組みは、市場アクセスの改善と制度信頼性の向上を通じて外資誘致の基盤となっている。

■外交関係の拡充と投資環境の安定化

経済統合の進展と並行し、外交関係の強化も進んだ。2023年には米国との関係を包括的・戦略的パートナーシップへ格上げし、経済・安全保障を含む幅広い分野での協力を拡大した。

これを契機に他国・地域との同様の枠組みも拡大した。2026年1月時点で、◇中国(2008年)、◇ロシア(2012年)、◇インド(2016年)、◇韓国(2022年)、◇米国(2023年)、◇日本(同)、◇オーストラリア(2024年)、◇フランス(同)、◇マレーシア(同)、◇ニュージーランド(2025年)、◇インドネシア(同)、◇シンガポール(同)、◇タイ(同)、◇英国(同)、◇欧州連合(2026年)の計15のパートナーに広がっている。こうした外交ネットワークの拡充は、通商・投資環境の安定性を高め、外資にとってのベトナムの位置付けを一段と強固なものにしている。

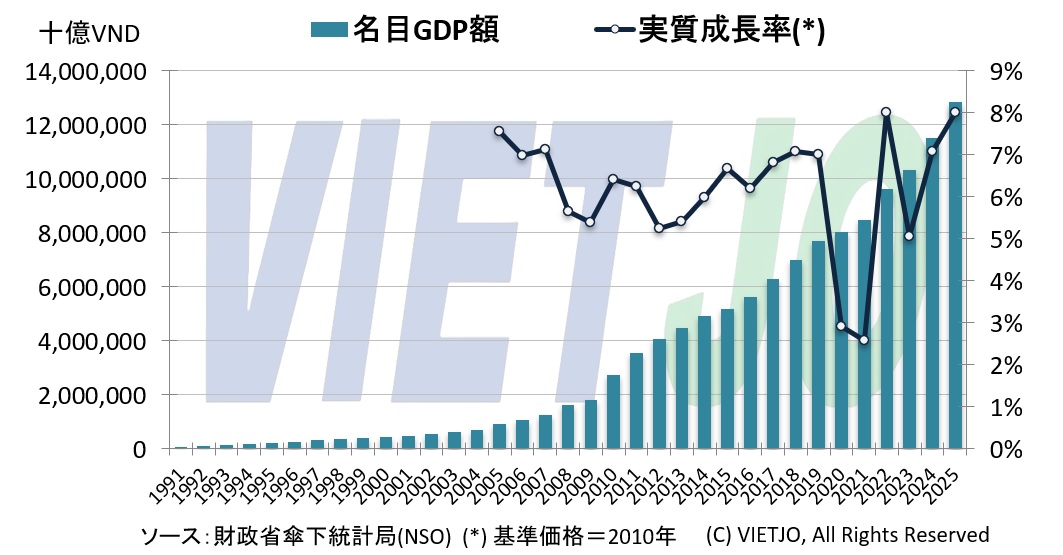

■GDP規模の拡大と高成長の持続

ベトナムのGDPは1990年代以降、名目ベースで拡大を続けている。2025年の名目GDPは5140億USDとなり、初めて5000億USDを超えた。ドイモイ政策以降の市場経済化と国際統合が、長期的な成長を下支えしてきた形だ。

実質成長率も長期にわたり+6~8%台の高水準を維持してきた。世界金融危機や新型コロナウイルス禍では一時的に減速したものの、2022年は+8.02%と急回復した。2024年は+7.09%、2025年も+8.02%と高成長が続いている。外部ショック後の回復が相対的に早い点が特徴といえる。

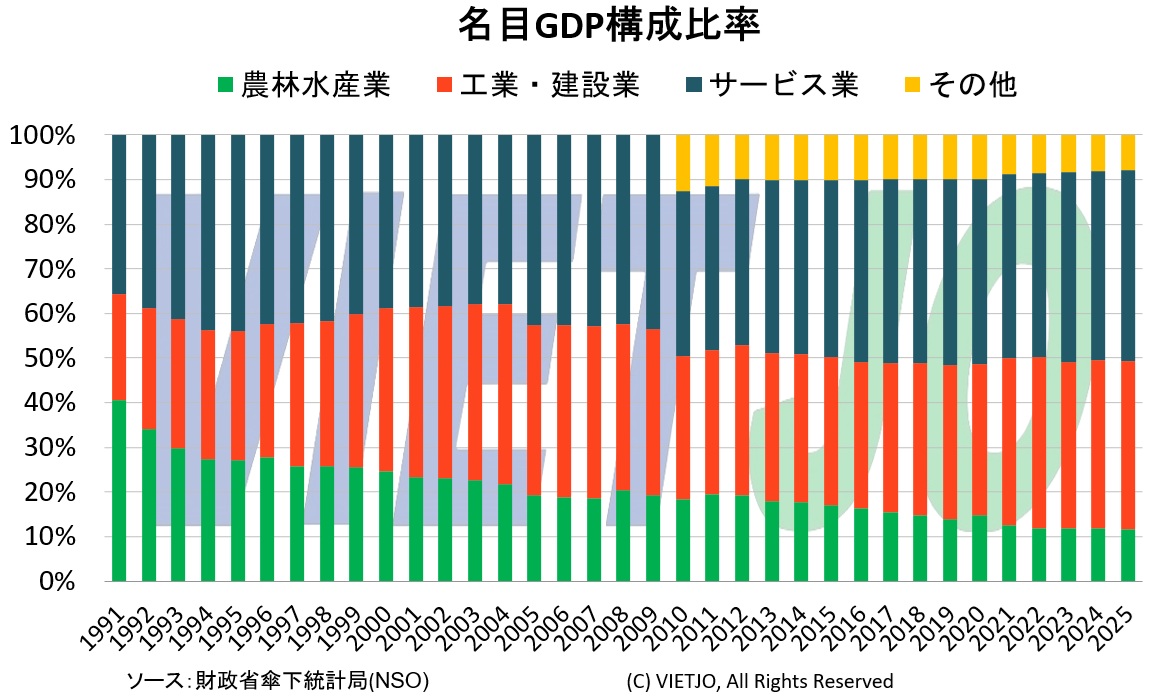

■産業構造の転換と内需拡大

経済構造の転換も着実に進んだ。農林水産業のGDP比率は1990年代初頭の約4割から2025年には約1割まで低下した。一方、工業・建設業は同2割から4割弱へ上昇し、製造業が成長の中核を担う構図が定着した。サービス業は2025年に4割強を占め、最大部門となった。商業、物流、金融、観光の拡大により、輸出主導型に加え内需の寄与も高まりつつある。

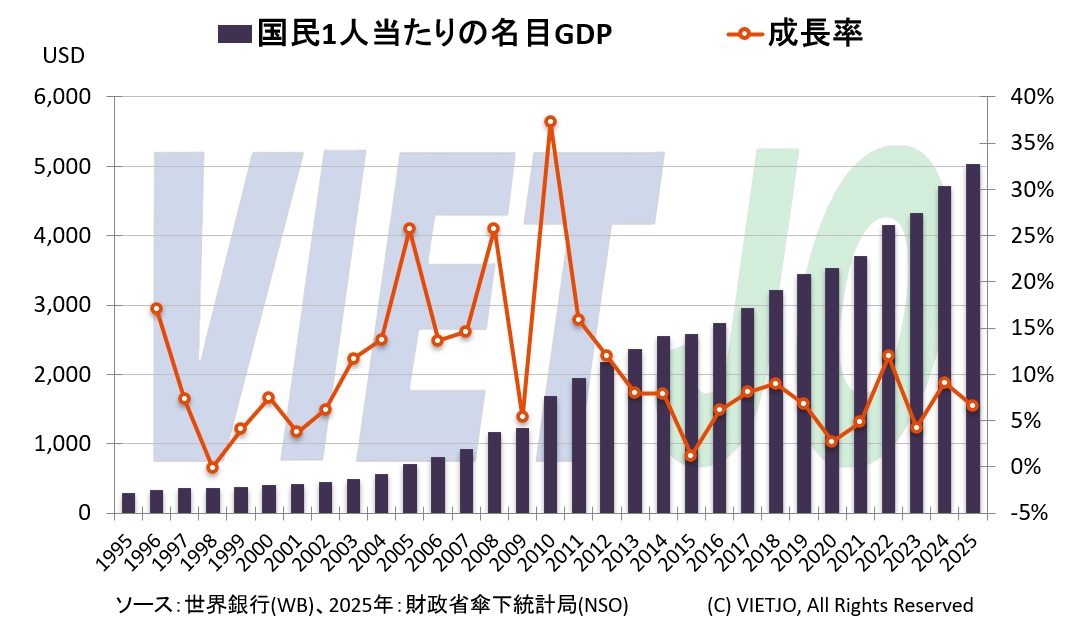

■1人当たりGDPと生活水準の向上

2025年の1人当たり名目GDPは5026USDとなった。1995年の越米国交正常化以降、おおむね増加基調が続いており、2025年は1995年比で17.5倍に拡大した。5000USD台への到達は、消費中心の段階から資産形成や金融投資が拡大する局面に入りつつあることを示している。

購買力平価(PPP)ベースでは、2024年の1人当たりGDPは1万6386USDとなる。東南アジアではフィリピンを大きく上回り、インドネシアをやや下回る水準に位置する。名目値に比べ生活水準が相対的に高い点が特徴といえる。

東南アジア各国のPPPベース1人当たりGDPは、◇シンガポール:15万0689USD、◇ブルネイ:8万9879USD、◇マレーシア:3万8779USD、◇タイ:2万4712USD、◇インドネシア:1万6448USD、◇フィリピン:1万1794USD、◇ラオス:9776USD、◇カンボジア:7967USD、◇ミャンマー:5997USD、◇東ティモール:4423USD。参考として、日本は5万1685USDで、ベトナムの約3.2倍に相当する。

■新たな成長段階に向けた課題と展望

2025年は省・市再編や党・国家機構のスリム化など、統治体制に踏み込んだ改革が進められた。行政効率の向上と政策決定の迅速化を図り、成長分野への資源配分を強化する狙いがある。同時に、交通・物流・エネルギーなどのインフラ整備、人材育成への投資、デジタル・人工知能(AI)・半導体分野を軸とする産業高度化、さらには高度技術分野への外資誘致といった取り組みも進められており、成長モデルの質的転換を下支えしている。

こうした流れの中で2026年1月に開催された第14回党全国大会は、ベトナムにとって次の「ドイモイ」を方向付ける節目と位置付けられる。同大会では「中所得国の罠」への警戒を背景に、安価な労働力や資源投入に依存してきた従来型の成長モデルを見直し、知識・データ・先端技術を重視する付加価値型成長へ移行する必要性が明確に示された。高成長路線を維持しつつ、その基盤を強化するため、持続性と国際競争力を重視する成長モデルへ政策の重心を移していく姿勢を示したものといえる。中長期のベトナム経済運営を読み解く上で、重要な視点となる。

対外収支

近年のベトナムの対外収支は、輸出の拡大、安定的な外資流入、在外ベトナム人による本国送金といった構造的な強みに支えられ、底堅さを維持している。一方で、世界的な金融環境の変化や国際的な資本フローの変動の影響を受けやすく、総合収支や外貨準備が外部要因に左右される局面にも直面している。

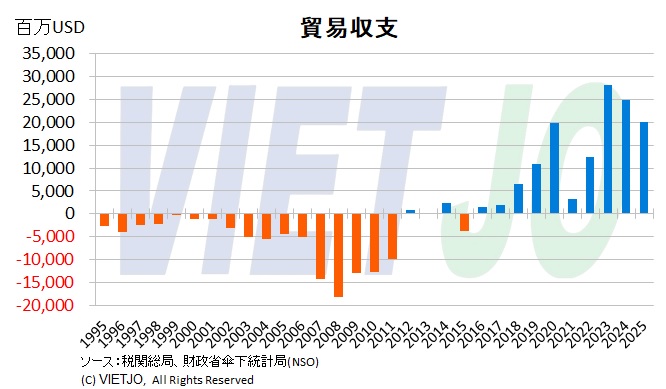

■経常収支を下支えする貿易黒字と本国送金

ベトナムの貿易収支は2016~2025年に10年連続の黒字となり、総合収支の重要な下支え要因となっている。2025年の黒字は200億USDと、輸出額の4.2%に相当し、この10年間で3番目の規模となった。

世界情勢の複雑化を背景に景気低迷が続く中でも、2025年の輸出入総額は前年比+18.2%増の9300億USDと過去最高を更新した。輸出は同+17.0%増の4750億USD、輸入は同+19.4%増の4550億USDだった。輸出の対GDP比率は92.4%に達し、ベトナムは東南アジアでも屈指の輸出依存度を持つ国となっている。

輸出拡大の背景には、政府の外資誘致政策と輸出志向型工業化の継続がある。輸出総額の77.3%を外資企業が占め、主力品目はコンピューター・電子製品・部品のほか、◇機械・設備・部品、◇携帯電話・部品、◇織物・衣料、◇履物、◇車両・部品、◇木材・木工品などが並ぶ。もっとも、外資主導の構造は投資収益の海外流出を通じ、経常収支の改善効果を一定程度相殺する側面もある。

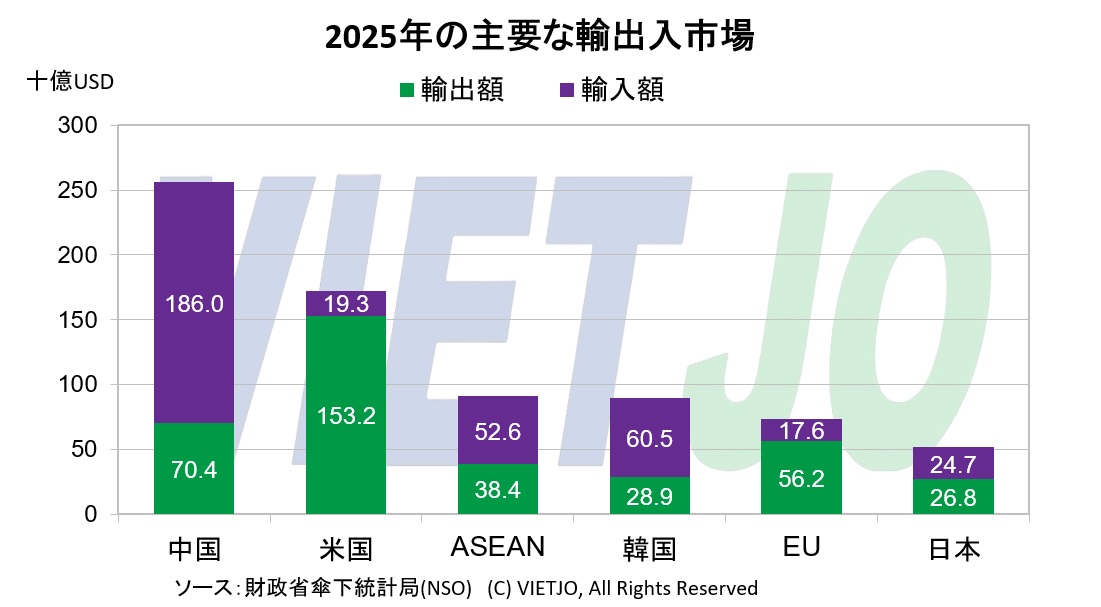

貿易パートナー別でみると、米国がベトナム最大の輸出先で、輸出額は1532億USDで、輸出総額の32.2%を占めた。一方、中国は最大の輸入元で、輸入額は1860億USDに達した。貿易収支は対米黒字1339億USD、欧州連合(EU)向け386億USD、日本向け21億USDとなる一方、中国に対しては▲1156億USD、韓国▲316億USD、東南アジア諸国連合(ASEAN)▲142億USDの赤字となった。

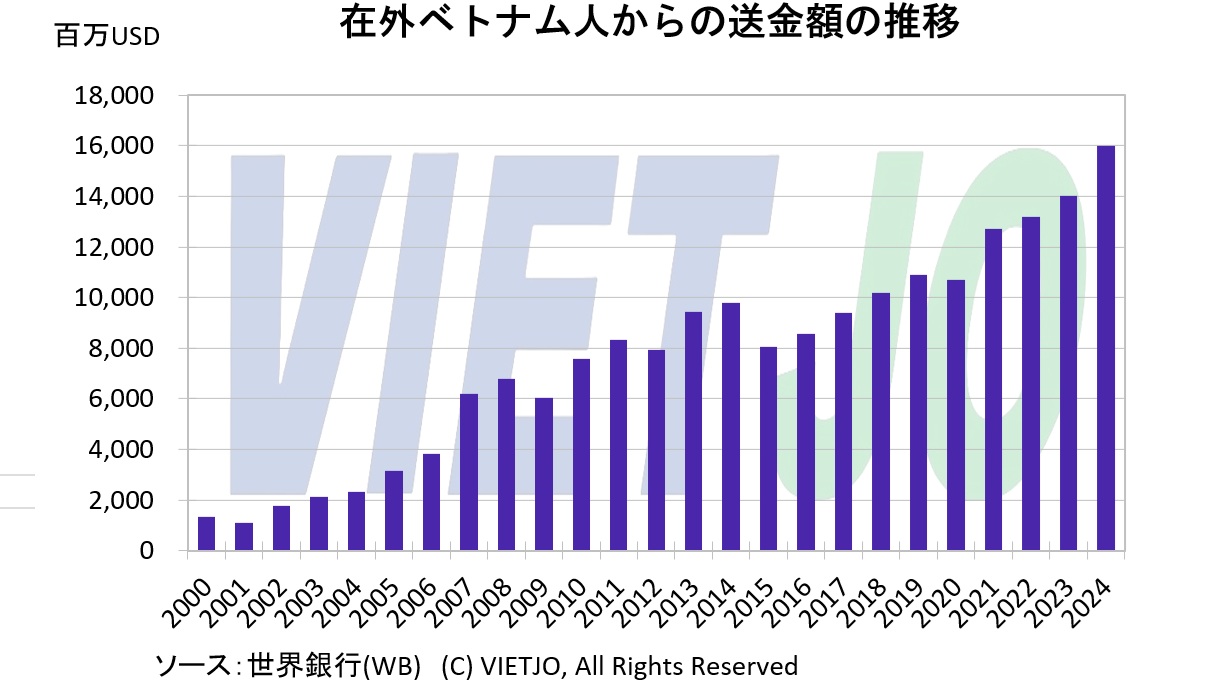

また、在外ベトナム人による本国送金も経常収支の安定要因となっている。送金額は2000~2024年にほぼ一貫して増加し、累計1913億USD、年平均77億USDと推計される。2024年は160億USDに達し、このうちホーチミン市向けが95億USDと約6割を占めた。2025年も同市向け送金は+8.3%増の103億USDと増加を続けた。

背景には大規模な在外コミュニティの存在がある。ベトナム戦争後の海外脱出や、1990年代以降の労働者送り出し政策により、米国、オーストラリア、カナダ、フランス、ドイツ、日本、韓国など130以上の国・地域に約600万人が居住する。主な労働者派遣先は日本、台湾、韓国、中国、シンガポールなどだ。

日本における在留ベトナム人数は増加が続いている。出入国在留管理庁の統計によると2025年6月末時点で約66万人と過去最多を更新した。このうち、技能実習、特定技能、技術・人文知識・国際業務、特定活動の就労資格が48万人を占める。2025年時点でベトナムは、日本への労働者送り出し15か国の中で最大の派遣元となっている。

■金融収支:FDIの安定流入と証券投資の変動

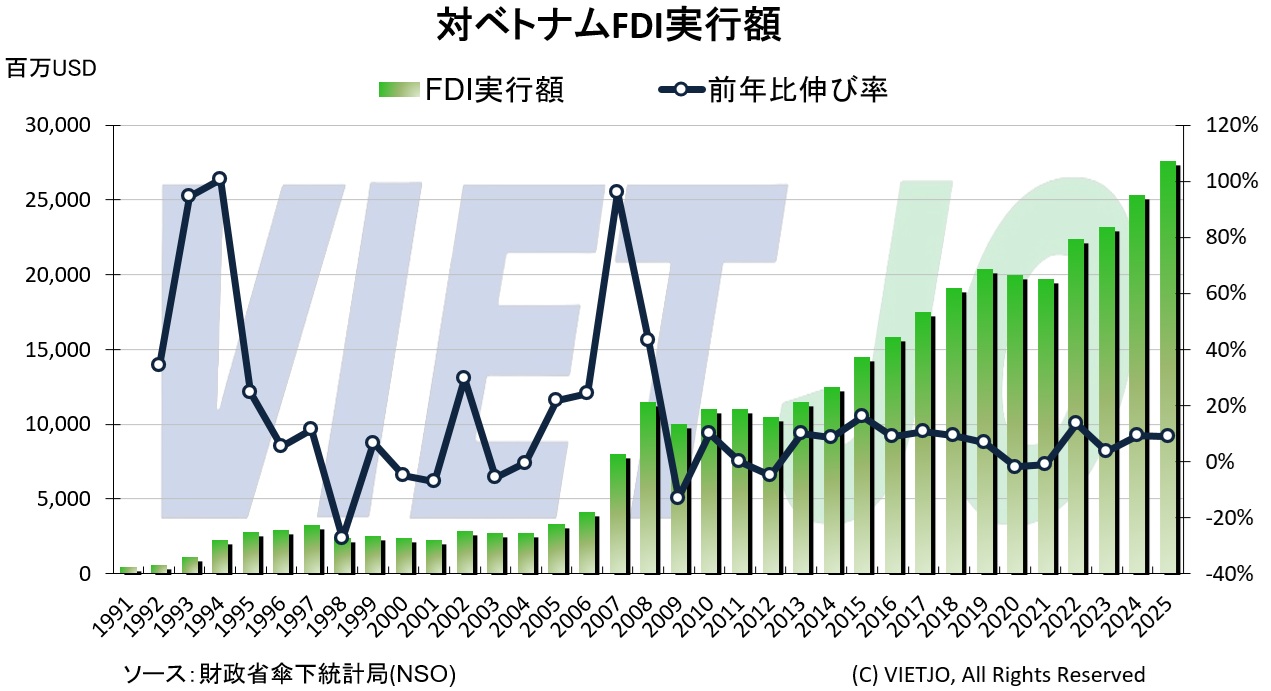

金融収支では、FDIが安定的な資金流入源となっている。2025年のFDI認可額は前年比+0.5%増の384億USD、実行額は同+9.0%増の276億USDとなり、直近5年間で最高水準に達した。

実行額の増加は単なる資金量の拡大にとどまらず、投資の実行力や質の向上を示している。既存案件の拡張や買収合併(M&A)が増加しており、外資の中長期的なコミットメントが強まっているとみられる。その背景には、ベトナムが単なる低コストの生産拠点から、多国籍企業にとって技術やサプライチェーンを任せられるパートナーへと位置付けを変えつつあることがある。

FDI受け入れ初期の約30年間は、安価な労働力や工業団地、税制優遇を背景に労働集約型の組立・加工投資が中心で、付加価値は限定的だった。しかし近年は状況が変化している。米国が2025年からベトナム製品に相互関税を適用した後も撤退の動きは目立たず、企業はむしろサプライチェーン維持を優先している。ベトナムが「代替拠点」ではなく供給網の重要拠点として認識されていることを示す。

一方、証券投資は変動性が大きい。2025年の株式市場では海外投資家の売り越し額が51億USDと過去最大となった。低金利による利回り魅力の低下や、VND安に伴う為替差損リスクに加え、米国の高金利長期化による資金の本国回帰、新興国全体へのリスク回避姿勢が資金流出を促したとみられる。

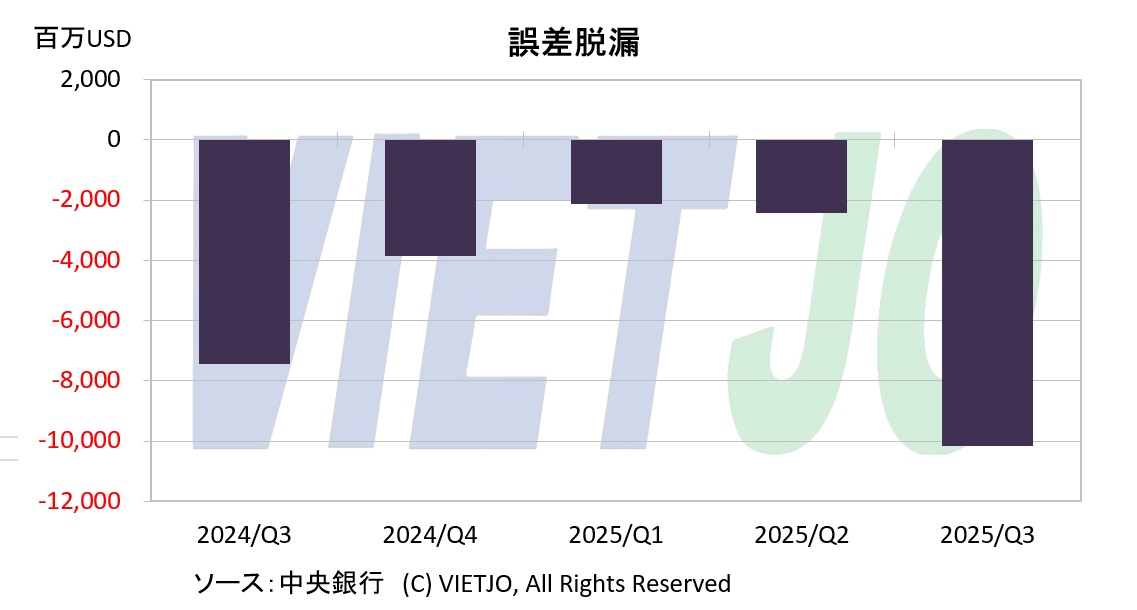

■「誤差脱漏」に表れる見えにくい資本流出

近年の対外収支で注目されるのが、「誤差脱漏」(統計で把握できない資金移動を示す項目)の拡大だ。2024年第3四半期(7~9月)から2025年第3四半期にかけて赤字が続き、2025年第3四半期には▲102億USDと、この期間で最大の赤字を記録した。

誤差脱漏の拡大は、統計に表れにくい非公式な資本移動や外貨の持ち出し、金取引を巡る不透明な資金フローの存在を示唆する。対外収支の実態把握や為替の安定性を評価する上で無視できないリスク要因となっている。

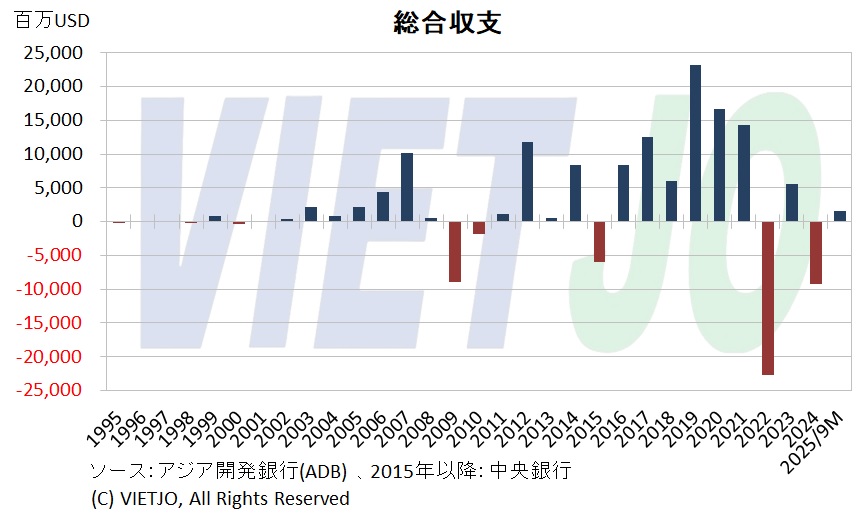

■総合収支の変動と外貨準備への影響

2016年から2021年にかけて、ベトナムの総合収支は黒字基調を維持し、2019年には233億USDの大幅黒字を計上した。しかし、2022年には米連邦準備制度理事会(FRB)による急速な利上げを背景とした世界的な金融引き締めを受け、新興国からの資金流出と対米資本回帰が進行し、総合収支は▲227億USDと過去最大の赤字に転落した。2023年は黒字に転じたものの、2024年は再び赤字となり、対外収支の不安定さが改めて浮き彫りとなった。2025年1~9月期は15億USDの黒字を確保したが、改善幅はなお限定的にとどまっている。

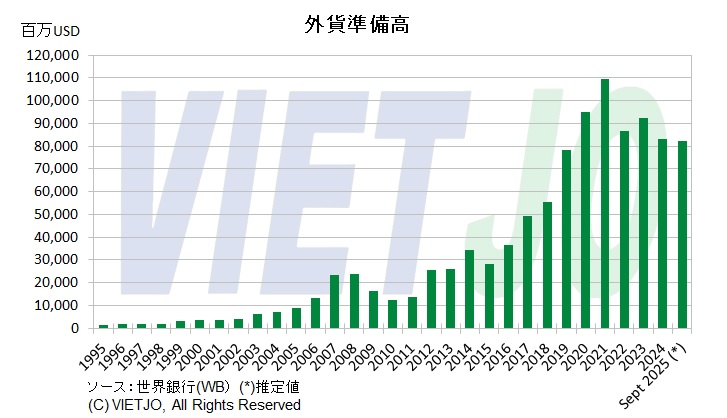

こうした総合収支の変動を反映し、外貨準備高は長期的にみておおむね増加基調を示してきた。1995年の13億USDから徐々に積み上がり、2016年以降は貿易黒字とFDI流入を背景に増勢が加速、2021年には1094億USDと過去最高を記録した。これは新型コロナ禍において為替の安定を維持する緩衝材として機能し、金融・為替政策の運営余地を高める要因となった。

一方、2022年以降は世界的な金融引き締めと資本フローの変化を受け、外貨準備高は減少基調に転じた。中央銀行がVND安圧力に対応して為替介入を行った結果、2024年は831億USDまで減少した。2025年9月時点では822億USDと輸入額の2.2か月分にとどまり、2020年以降で最低水準となった。国際通貨基金(IMF)が目安とする「輸入額の3か月分」(2025年ベースで1138億USD)を下回る水準だ。

総じてベトナムの対外収支は、貿易黒字・本国送金・FDIという構造的な強さを有する一方、短期資本や統計に表れにくい資金移動の影響を受けやすい側面も抱える。経常収支の安定を維持しながら金融収支の変動を抑制できるかが、総合収支の改善と外貨準備の持続的な積み増し、ひいては為替とマクロ経済の安定を左右する重要な論点となる。

物価上昇率(CPI)

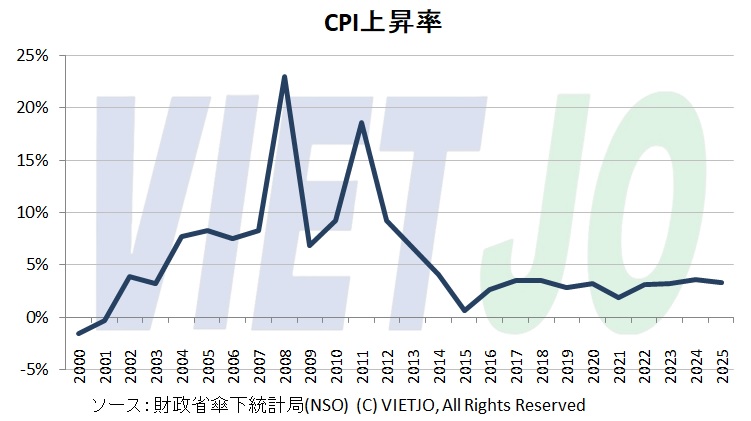

ベトナムの消費者物価指数(CPI)の推移を見ると、2000年代から2010年代初頭にかけては変動が大きく、インフレ圧力の強い局面が繰り返し生じていた。2008年には+23.0%、2011年には+18.6%といずれも二桁の高インフレを記録した。世界的な商品価格高騰や金融危機に加え、国内のマクロ不安定要因が重なったことが背景にある。当時は物価安定が経済運営の最優先課題と位置付けられていた。

2014年以降は物価の変動が大きく落ち着き、CPIはおおむね+2~4%台で推移しており、マクロ経済の安定に寄与している。金融政策の引き締めと緩和を組み合わせた運営や、価格管理の強化により、インフレ抑制が定着したことを示している。

新型コロナウイルス感染症の影響を受けた2020年以降も、物価は大きな混乱を回避し、比較的安定した動きが続いた。エネルギー価格や物流コストの上昇を背景に、2022年以降はやや上昇したものの、2023年は+3.3%、2024年は+3.6%、2025年は+3.3%と管理可能な範囲に収まっている。

総じてベトナムのCPIは、かつての高インフレ・高変動の局面から、低~中程度で安定したインフレ環境へ移行した。金融政策や為替運営に対する信認が高まり、さらには中長期の投資環境の安定性も向上しているといえる。

金融市場

外国為替レート

■2000年代前半~リーマン・ショック後:安定局面から構造的VND安へ

VNDの対USD為替レートは、2000年代前半には1USD=1万5000~1万6000VND前後で推移し、比較的安定的した動きを示していた。しかし、2008年のリーマン・ショックを契機に世界的なUSD高局面が進行すると、ベトナムにおいてもUSD高・VND安基調が鮮明となり、その後も管理下での段階的な切り下げが実施されてきた。

当時、ベトナム当局を特に苦慮していたのが、中央銀行や商業銀行が提示する公式為替レートと、市中の両替商やゴールドショップが提示する市中レート(いわゆる闇レート、実勢レート)との乖離である。外貨需給が逼迫する局面では、この乖離が大きく拡大し、実質的に深刻な二重為替レートが存在する状況が生じていた。

公式レートは実勢レートの動きを時間差で追認する形となるため、乖離が長期化する局面では外貨が市中へ流出しやすく、外貨準備や銀行セクターの外貨流動性を一時的に低下させる要因となっていた。この二重レート構造は、為替管理と金融安定の両面で大きな課題だった。

■2016年の為替制度改革:二重レート問題の是正

こうした問題を背景に、中央銀行は2016年1月、対USD銀行間為替レート(公定レート)の新たな算定制度を導入した。新制度では、国内の銀行間市場における加重平均レートに加え、国際市場におけるベトナムと主要貿易相手国、投資国・投資受入国、債権国・債務国との為替動向、マクロ経済指標、金融政策目標などを総合的に勘案して、公定レートを算定する仕組みとなっている。公定レートは必要に応じて頻繁に調整され、場合によっては日次で見直される運用が採られている。

この制度改革により、為替レートが実勢をより迅速に反映するようになり、公式レートと市中レートの乖離は大幅に縮小した。結果として、投機的なUSD保有のインセンティブが低下し、過度な外貨囲い込みの抑制につながるなど、為替市場の安定性向上に寄与している。

■2016~2021年の安定期と、2022年以降の再調整局面

2016~2021年は、貿易黒字の定着やFDI拡大、外貨準備高の積み上がりを背景に、VNDは歴史的にみても安定した推移を示した。

一方、2022年以降はFRBの急速な利上げに伴う世界的なUSD高の影響を受け、VNDは再び減価圧力にさらされた。とりわけ2022~2025年は、新興国全体からの資金流出や為替差損回避の動きが強まり、対USDでVND安が段階的に進んだ。

もっとも、こうした変動は無秩序な通貨不安には発展せず、急激かつ持続的な下落局面は回避された。中央銀行が為替介入や流動性調整を通じて過度な動揺を抑えつつ、外部環境やマクロ条件に応じた段階的な調整を容認する運営を行っているためとみられる。

■2025年の為替環境:圧力と下支え要因の拮抗

2025年の為替を巡っては、海外投資家による株式市場からの資金流出、誤差脱漏の拡大が示唆する非公式な外貨流出、外貨準備高の減少、さらに米国とのUSD金利差(ベトナムではUSD建て預金金利が事実上0%)など複合的な下押し要因が作用した。一方で、貿易黒字の継続、FDIの安定流入、在外ベトナム人からの本国送金といった外貨流入が下支えとして機能した。

総じて2025年の対USD為替レートは、VND安圧力を内包しつつも、管理された範囲で推移したと評価できる。急激な通貨調整が回避された点は、為替政策とマクロ運営への一定の信認を示し、外部環境の変化の中でも経済の安定性が維持されていることを示唆する。

商業銀行セクター

1990年代までのベトナムでは、金庫・たんす預金や現金決済が主流で、金融仲介機能は限定的だった。しかし2000年代に入ると商業銀行の近代化が進み、企業間取引の多くが銀行経由へ移行した。これに伴い、2000年代以降は与信取引が拡大し、金融面から経済成長を下支えする構造が形成された。

■2000年代:信用拡張の急加速と副作用

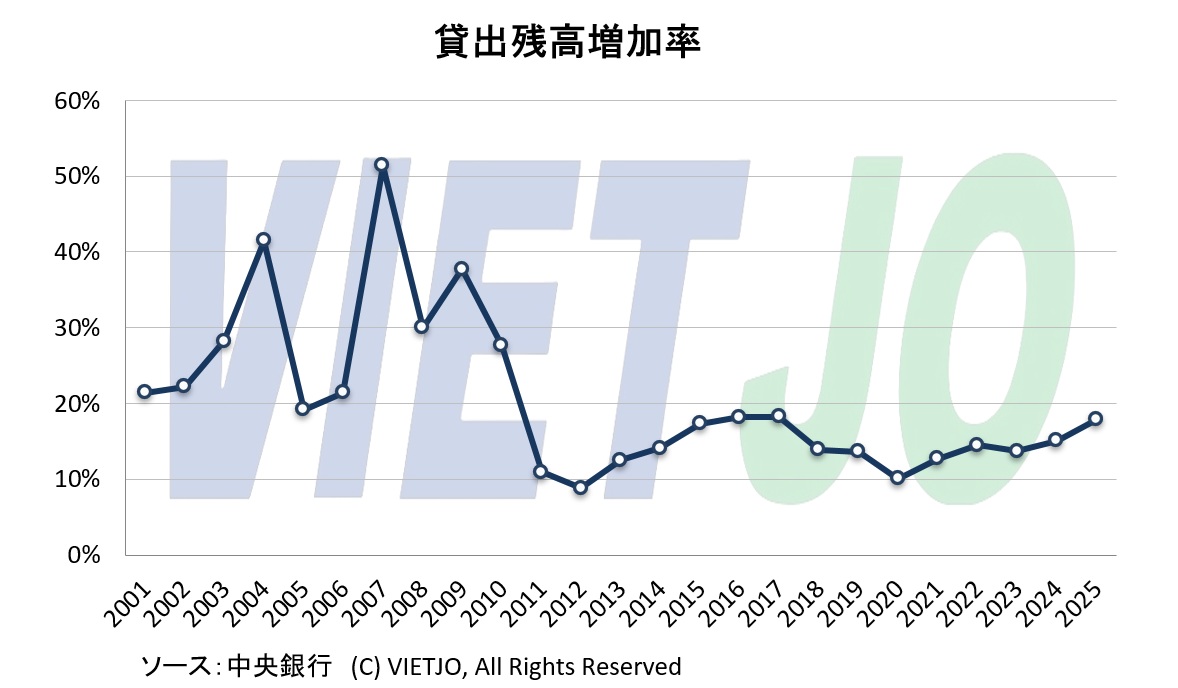

2000年代には信用供給が急拡大し、2007年には貸出残高の伸び率が前年比+51.4%と過去最高に達した。高成長局面で金融緩和が進んだ結果である一方、インフレ圧力や金融リスクを内包する構造も生じた。

■2010年代以降:危機後の調整と安定性重視への転換

世界金融危機と国内マクロ不安定化を受け、2011~2012年にかけて信用成長は抑制局面に転じた。銀行再編と不良債権処理が優先され、量的拡大から金融システムの安定性を重視する方向へ政策の軸足が移った。

2013年以降、貸出残高の増加率はおおむね+13~19%の範囲で推移し、GDP成長率と整合的な水準に落ち着いた。中央銀行による信用成長枠管理が定着し、安定を維持しながら成長を支える枠組みが機能している。

■2025年の信用動向と金融政策

中央銀行によると、2025年末の貸出残高は前年末比+19.0%増の1京8580兆VND(約110兆円)となった。貸出拡大の主因は低金利環境の維持にあり、中央銀行は政策金利を据え置き、金融機関の調達コストを抑制しつつ、貸出金利を低水準に保つ方針を継続した。

2025年11月30日時点における新規貸出の平均金利は年6.96%と、2024年末とほぼ同水準で推移した。貸出残高を拡大しながら低金利を維持する運営が、年間を通じておおむね実現された形だ。

2025年の貸出拡大により、同年のGDPに対する貸出残高比率は145%に達し、同格国を大きく上回る水準となった。これは短期的には経済成長を下支えする効果がある一方、中期的には国家信用力に対する制約要因となる可能性もはらむ。

■銀行再編と金融システム強化

中央銀行は2025年、いわゆる「0ドン銀行」3行と特別監督下の1行の強制移管を完了した。対象は、◇オーシャンバンク(OceanBank)、◇ベトナム建設銀行(CBBank)、◇GPバンク(GPBank)、◇ドンアバンク(DongA Bank)。中央銀行が指定した商業銀行へ出資分を移転する制度だ。顧客の預金や契約上の権利は保護されている。

一方、特別監督下の金融機関としてサイゴン商業銀行(SCB)が残る。中央銀行は資産回収と再編を軸に、透明性と法令順守を重視した対応を進めている。

■金市場改革と金融安定

2025年、国家による金地金製造の独占が撤廃された。条件を満たす銀行・企業に対し、金地金の製造と原材料の輸入を認める一方、取引データ整備と中央銀行との情報連携を義務付けた。

背景には、国内金価格が国際価格を大きく上回る状態が長期化してきたことがある。中央銀行は、供給拡大と取引管理の強化を通じて市場安定化を図る方針だ。

株式市場

ベトナムの証券市場の大きな特徴として、国営企業や公社・公団系企業(およびその子会社・関連会社群)の民営化を進めるための「実験場」として機能してきた点が挙げられる。多くの場合、株式上場と同時に政府保有株が外部に売却され、その売却益が国家財政に充当される仕組みが定着している。

一方で、規模は比較的小さいものの、成長資金の調達や知名度向上を目的に純民間企業が上場するケースも増えている。こうした動きにより、市場の性格は徐々に多様化しつつある。

ベトナムの証券市場は、ホーチミン証券取引所(HSX、2000年設立)、ハノイ証券取引所(HNX、2005年設立)、未上場公開株取引市場(UPCoM、2009年設立)の3市場で構成される。いずれも政府管理下で運営されており、2026年1月時点で、HSXとHNXの上場企業数は合計約700社、UPCoMの登録企業数は約900社となっている。

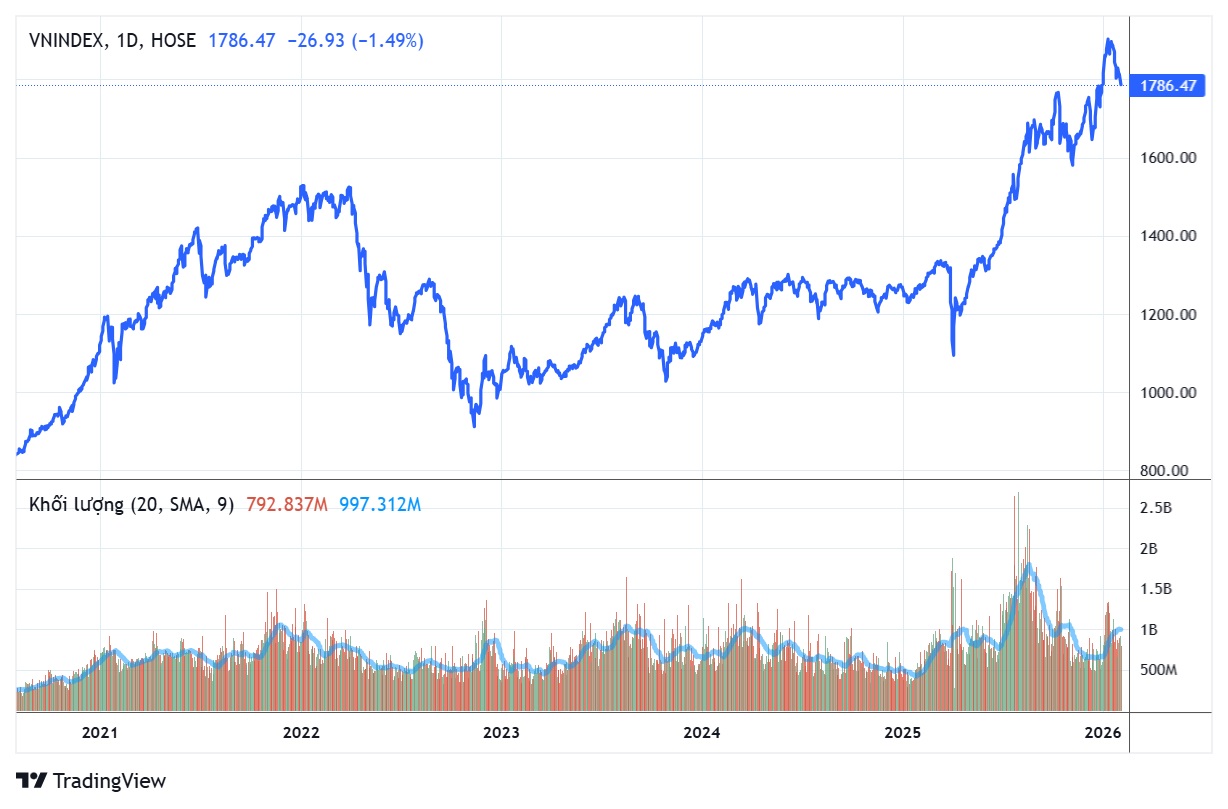

■指数急伸・流動性拡大・格上げが重なる2025年、ベトナム株式市場は転換点に

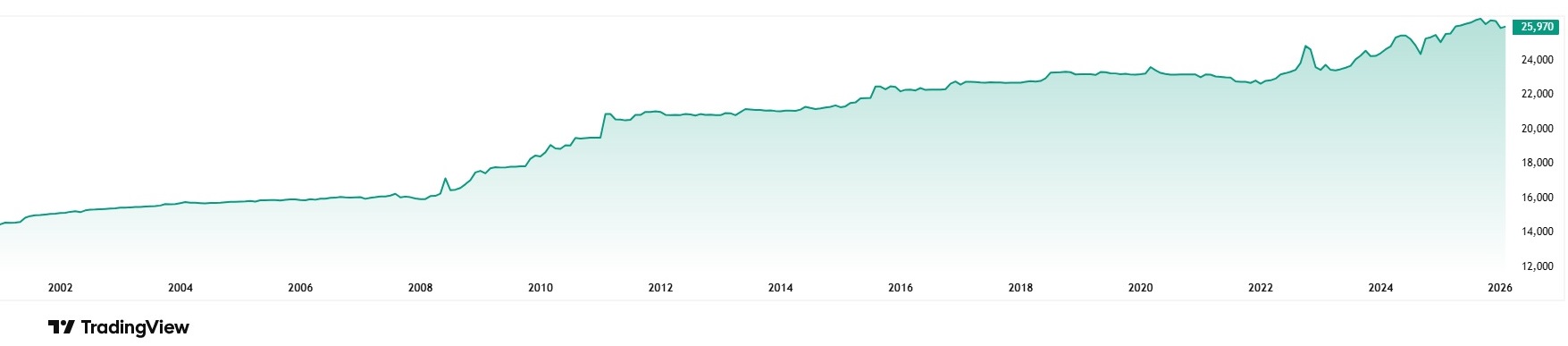

2025年の株式市場は、VNインデックスが大幅に上昇し、歴史的高値を相次いで更新した年となった。2024年は年間を通じ1300前後で推移し、方向感に乏しい展開が続いていたが、2025年に入ると状況は一変した。VNインデックスは1400、1500、1600、1700と主要な心理的節目を順次突破し、年間では前年比+41%上昇した。年末は1784.49で取引を終え、12月25日の取引中には一時1800を上回る場面もあった。

指数上昇と並行し、2025年は市場流動性も大きく拡大した。同年末の国内個人投資家の証券口座数は人口の11%に相当する1180万口座を超え、投資家層の裾野が一段と広がった。市場規模も急拡大し、2025年末の株式市場(HSX、HNX、UPCoM合計)の時価総額は1京VND(約60兆円)に達し、GDPの約78%に相当する水準となった。

制度面での整備も進んだ。5月には韓国取引所(KRX)が開発した新売買システムが正式稼働し、取引処理能力が大幅に向上した。これにより、将来的なT+0取引や空売り、新たなデリバティブ商品の導入に向けた制度基盤が整った。

さらに10月には、英指数開発大手FTSEラッセル(FTSE Russell)がベトナム株式市場を「フロンティア市場」から「第二新興国市場」へ格上げすると発表した。7年以上に及ぶ監視期間を経た決定であり、中長期的な海外資金流入への期待が高まっている。